Indicele Robor a crescut din nou. Românii riscă să rămână fără proprietăţi în ritmul cu care cresc ratele

:format(webp):quality(80)/https://romaniatv.net/wp-content/uploads/2021/11/robor.jpg)

:format(webp):quality(80)/https://romaniatv.net/wp-content/uploads/2021/11/robor.jpg)

Indicele ROBOR la 3 luni, folosit pentru calcularea dobânzilor variabile la creditele în lei contractate înainte de luna mai 2019, a urcat vineri la 8,17%, de la 8,15%.

Indicele ROBOR la 6 luni, utilizat la calculul dobânzilor la creditele ipotecare în lei cu dobândă variabilă, a crescut la 8,27%, de la 8,24%, iar indicele ROBOR la 12 luni a fost cotat la 8,37%, de la 8,36%. BNR a majorat recent dobânda-cheie la 6,25%, peste estimări.

Nicolae Ciucă: „Depozitele, umplute cu gaz în proporţie de 90%. Trecem cu bine iarna”

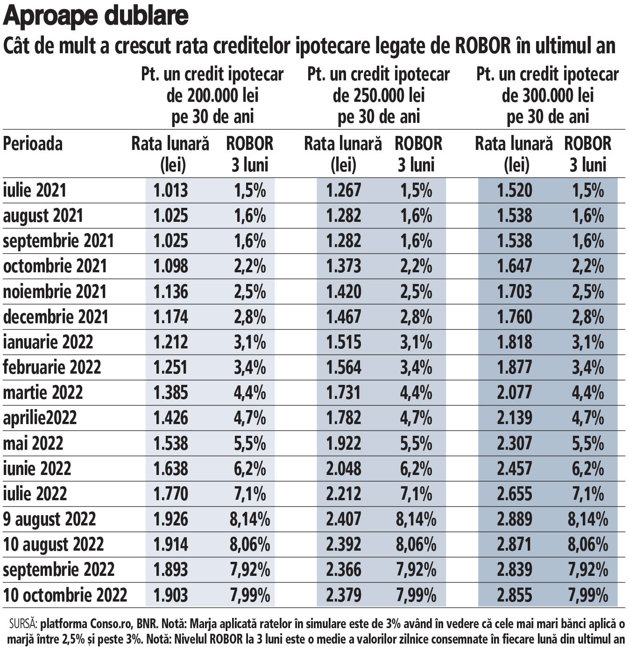

ROBOR la 3 luni, folosit pentru calcularea dobânzilor variabile la creditele în lei luate înainte de luna mai 2019, se afla la un nivel de puţin peste 1,5% în octombrie 2021, pentru ca în octombrie 2022 să ajungă la peste 7,9%. Odată cu creşterea indicelui ROBOR, ratele la creditele ipotecare pe care românii le-au luat înainte de introducerea IRCC au mers pe o pantă ascendentă ajungând la o creştere de 70-80% în ultimul an. Începând cu octombrie 2022, IRCC a făcut primul pas spre rate mai mari pentru creditele ipotecare, respectiv o creştere până la 4,06%, de la 2,65%, traiectoria fiind una de creştere.

Directorul ANPC: 60% dintre debitori nu cunosc diferenţa dintre o bancă şi un IFN

Directorul general al Autorităţii Naţionale pentru Protecţia Consumatorilor (ANPC), Paul Anghel, afirmă, duminică, într-o postare pe Facebook, că 60% dintre debitori nu cunosc diferenţa dintre o bancă şi un IFN. Oficialul explică unele dintre diferenţele esenţiale dintre bănci şi IFN-uri şi face o serie de recomandări pentru clienţi, astfel încât să semneze orice contract în deplină cunoştinţă.

”Rezultatele unei cercetări au arătat faptul că 60% dintre debitori nu cunosc diferenţa dintre o bancă şi o instituţie financiară nebancară, numită şi IFN.

De asemenea s-a concluzionat faptul că:

– 2 din 5 români nu au acces la produse şi servicii financiare;

– nivelul de utilizare a serviciilor financiare de bază este cel mai scăzut din Europa;

– rata de terminalizare în rândul comercianţilor locali a fost estimată la 32% în România.

Băncile sunt mult mai bine legiferate şi reglementate în comparaţie cu IFN-urile”, a transmis, duminică, şeful directorul ANPC, Paul Anghel.

Potrivit acestuia, o bancă are funcţionalităţi mult mai complexe în comparaţie cu un IFN care acordă credite.

”Banca este o entitate a cărei activitate constă în principal în atragerea de depozite sau de alte fonduri de la public, acordarea de credite, servicii de plăţi, emiterea de garanţii şi asumarea de angajamente, tranzacţionarea în cont propriu şi/sau pe cont propriu în condiţiile legii, emitere şi administrare mijloace de plată etc. Costurile creditelor oferite de bănci sunt mult mai mici în comparaţie cu IFN-urile. Nu toate IFN-urile au costurile la fel”, a mai transmis Anghel.

Acesta recomandă ca un client care doreşte să acceseze un credit să analizeze Dobânda Anuală Efectivă (DAE) înainte de semnarea contractului de credit pentru a nu plăti costuri prea mari şi să efectueze comparaţii între mai multe oferte de credit.

”Cerinţele şi documentaţia de credit pot fi mai simplificate la IFN-uri, însă ceea ce contează nu este rapiditatea/ uşurinţa cu care obţineţi creditul, ci costul creditului să fie mai redus şi dumneavoastră să aveţi capacitatea de a rambursa împrumutul cât mai uşor. Vă recomand să citiţi contractul înainte de semnare şi să întrebaţi acolo unde sunt termeni neclari şi de asemenea asiguraţi-vă că aţi realizat o analiză pertinentă a capacităţii de rambursare a creditului. Pe parcursul derulării unui credit pot să apară riscuri legate de creşterea dobânzii dacă dobânda este variabilă, privind cursul de schimb şi de incapacitate de plată din cauza pierderii/ reducerii veniturilor”, a mai transmis directorul ANPC.

Acesta recomandă, de asemenea, să se citească cu atenţie informaţiile privind dobânzile penalizatoare din contracte.

Paul Anghel a făcut o serie de recomandări consumatorilor:

• Să verifice dacă în contract este precizat corect costul total al creditului;

• Să verifice suma totală pe care trebuie să o ramburseze;

• Să verifice dacă în contract este menţionată valoarea dobânzii, dobânda penalizatoare şi dobânda aferentă reeşalonării plătită în avans;

• Să verifice dacă sunt specificate în contractul de credit ipotezele folosite în calculul DAE;

• Să se asigure că dobânda penalizatoare nu este mai mare de 3 puncte procentuale peste dobanda curentă;

• Să verifice ca în contractul de credit să nu existe informaţii contradictorii;

• Să verifice dacă în contract sunt menţionate alte comisioane decât cele permise de lege (art.36 alin1 OUG 50/2010);

• Să verifice dacă se specifică clar şi concis dreptul de rambursare anticipată şi dacă există procedura clară de rambursare anticipată parţială sau totală;

• Să solicite un exemplu de calcul DAE reprezentativ;

• Să solicite operatorului economic să ofere informaţiile precontractuale privind creditul oferit în termenul legal de 15 zile;

• Să solicite graficele de rambursare în anuităţi egale sau rate descrescătoare;

• Să solicite un documentul care dovedeşte stingerea obligaţiilor contractuale;

• Să verifice dacă declararea scadentă anticipată respectă prevederea legală de 90 de zile;

• Să se asigure că la un credit de 60 de luni de exemplu, nu plătesc 59 de luni doar dobânda, după care în ultima lună trebuie să restituie suma împrumutată;

• Să nu ofere comisionul de administrare în avans şi în totalitate.

Potrivit lu Anghel, ”consumatorii trebuie să urmărească, în mod activ, să le fie respectate drepturile. Iar cel mai uşor mod de a începe, este să citească integral contractele, asigurându-se că au înţeles, clar, condiţiile de creditare”.